Care sunt cele 4 tipuri de credit?

rezumat

Există mai multe tipuri de credit pe care persoanele fizice le pot avea. Unele dintre principalele tipuri includ credit comercial, credit pentru consumatori, credit bancar, credit rotativ, credit deschis, credit în rate, credit mutual și credit de servicii. Aceste tipuri diferite de credit oferă diverse avantaje și sunt utilizate în scopuri diferite.

Intrebari si raspunsuri

Î: Care sunt cele 7 tipuri de credit?

R: Cele 7 tipuri de credit sunt creditul comercial, creditul pentru consumatori, creditul bancar, creditul rotativ, creditul deschis, creditul în rate, creditul mutual și creditul de servicii.

Î: Care sunt cele mai frecvente 3 tipuri de credit?

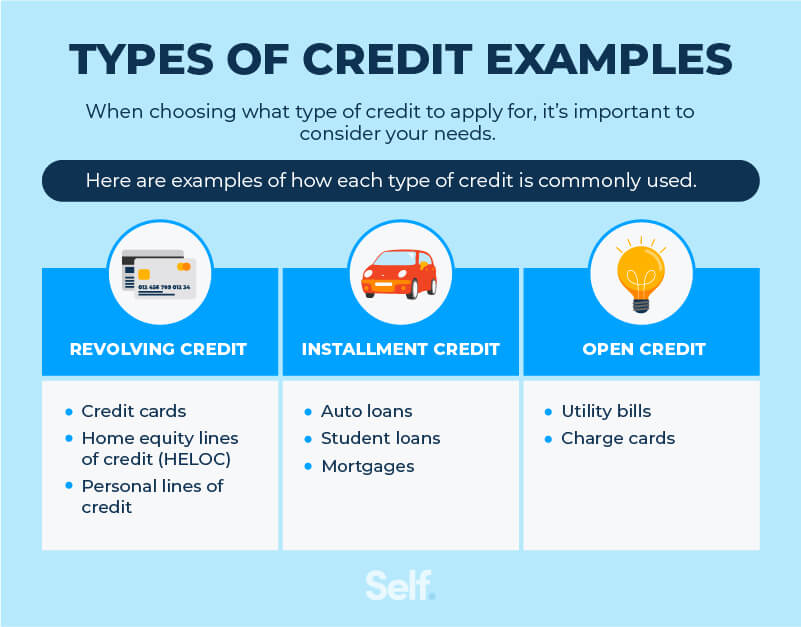

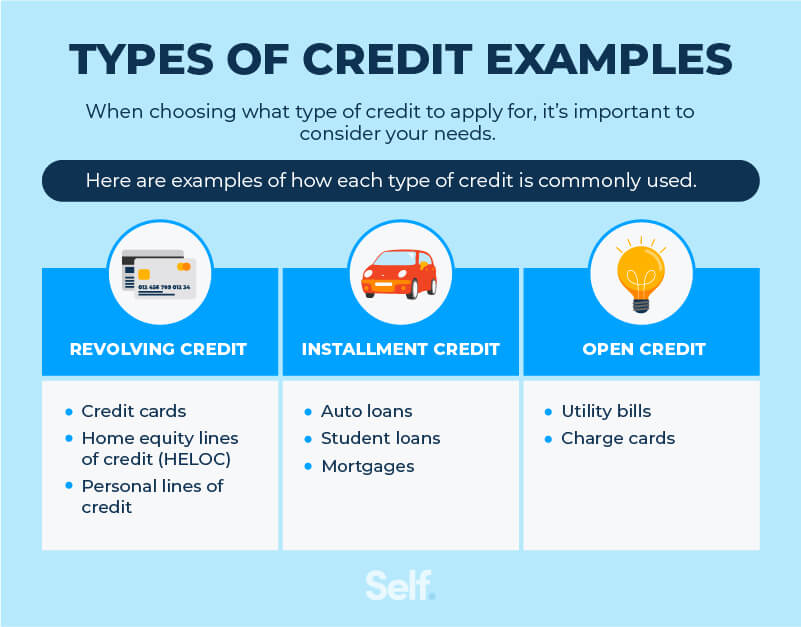

R: Cele mai frecvente trei tipuri de conturi de credit sunt rotative, rate și credit deschis.

Î: Care sunt cele 2 tipuri principale de credit?

R: Cele două tipuri principale de credit sunt credit deschis și închis.

Î: Care sunt cele 5 clasificări ale creditului?

R: Cele cinci clasificări ale creditului, cunoscute sub numele de cele cinci CS ale creditului, includ capacitate, capital, condiții, caracter și garanții.

Î: Care sunt cele 5 C -uri de credit?

R: Cele 5 C -uri de credit sunt capacitatea, capitalul, garanția, condițiile și caracterul.

Î: Care sunt cele 3 CS de credit?

R: Cele trei CS ale creditului sunt capacitatea, caracterul și garanția.

Î: Ce tip de credit ar trebui să am?

R: În mod ideal, ar trebui să aveți un mix de credit rotativ, credit de rate și credit deschis pentru a vă îmbunătăți eligibilitatea creditului.

Î: Care sunt cele 3 C de credit?

R: Cele trei C de credit sunt capacitatea, caracterul și garanția.

Î: Care sunt 3 C de credit?

R: Cele trei C de credit sunt capacitatea, caracterul și garanția.

Î: Ce sunt categoriile de credit?

R: Scorurile de credit sunt de obicei clasificate ca fiind slabe, corecte, bune, foarte bune și excelente.

Î: Care este cel mai mare scor de credit posibil?

R: Cel mai mare scor de credit posibil este 850 în intervalul de scoruri FICO® de la 300 la 850.

Î: Care este cel mai bun scor de credit pe care îl puteți avea?

R: Scorurile de credit variază în general de la 300 la 850.

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 7 tipuri de credit

Credit comercial, credit pentru consumatori, credit bancar, credit rotativ, credit deschis, credit în rate, credit mutual și credit de servicii sunt tipurile de credit.

În cache

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele mai frecvente 3 tipuri de credit

Există trei tipuri de conturi de credit: rotativ, rate și deschise. Unul dintre cele mai frecvente tipuri de conturi de credit, creditul rotativ este o linie de credit pe care o puteți împrumuta de la liber, dar care are un plafon, cunoscut sub numele de limită de credit, despre cât de mult poate fi utilizat la un moment dat.

În cache

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 2 tipuri principale de credit

Deschis vs.

În primul rând, creditul poate veni sub două forme, deschis sau închis. Credit deschis, cunoscut și sub denumirea de credit deschis, înseamnă că puteți extrage din nou din credit în timp ce efectuați plăți, cum ar fi cardurile de credit sau liniile de credit.

În cache

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 5 clasificări ale creditului

Numite cele cinci CS ale creditului, acestea includ capacitatea, capitalul, condițiile, caracterul și garanțiile. Nu există niciun standard de reglementare care să necesite utilizarea celor cinci CS de credit, dar majoritatea creditorilor examinează majoritatea acestor informații înainte de a permite unui împrumutat să -și asume datorii.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 5 C -uri de credit

Creditorii marchează cererea de împrumut prin aceste 5 C -uri – Capacitate, capital, garanție, condiții și caracter. Aflați ce sunt pentru a vă îmbunătăți eligibilitatea atunci când vă prezentați creditorilor.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 3 CS de credit

Elevii clasifică aceste caracteristici pe baza celor trei C -uri de credit (capacitate, caracter și garanție), evaluează riscul împrumutului acelui individ pe baza acestor caracteristici și apoi decid dacă aprobă sau nu cererea de împrumut.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Ce tip de credit ar trebui să am

În mod ideal, ar trebui să aveți toate cele trei tipuri diferite de credit. În ceea ce privește scorul FICO, având un amestec de credit rotativ, credit de rate și credit deschis ar putea ajuta, mai ales dacă încercați să vă construiți creditul.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 3 C de credit

Elevii clasifică aceste caracteristici pe baza celor trei C -uri de credit (capacitate, caracter și garanție), evaluează riscul împrumutului acelui individ pe baza acestor caracteristici și apoi decid dacă aprobă sau nu cererea de împrumut.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt 3 c de credit

Elevii clasifică aceste caracteristici pe baza celor trei C -uri de credit (capacitate, caracter și garanție), evaluează riscul împrumutului acelui individ pe baza acestor caracteristici și apoi decid dacă aprobă sau nu cererea de împrumut.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Ce sunt categoriile de credit

Scorurile de credit variază de obicei de la 300 la 850. În această gamă, scorurile pot fi de obicei plasate într -una din cele cinci categorii: sărac, corect, bun, foarte bun și excelent.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cel mai mare scor de credit posibil

Scorurile FICO® de bază variază între 300 și 850, iar un scor de credit bun este cuprins între 670 și 739 în acest interval.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cel mai bun scor de credit pe care îl puteți avea

Scorurile de credit variază în general de la 300 la 850.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este regula de credit 20 10

Regula 20/10 este o tehnică de bugetare care poate fi o modalitate eficientă de a vă menține datoria sub control. Se spune că datoria dvs. totală nu ar trebui să fie egale cu mai mult de 20% din veniturile dvs. anuale și că plățile dvs. lunare ale datoriei nu ar trebui să fie mai mult de 10% din venitul dvs. lunar.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 7 CS ale creditelor de credit

Modelul de evaluare a creditului 7CS: caracterul, capacitatea, garanția, contribuția, controlul, starea și bunul simț are elemente care acoperă în mod cuprinzător toate domeniile care afectează evaluarea riscurilor și evaluarea creditului.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cel mai bun credit pentru a trece

FICO Scorevery Poor: 300 – 579.Târg: 580 – 669.Bun: 670 până la 739.Foarte bine: 740 până la 799.Excelent: 800 până la 850.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Cum să obțineți 900 de scor de credit

7 moduri de a obține un scor de credit perfect un istoric de plată consistent.Monitorizați -vă în mod regulat scorul de credit.Păstrați conturile vechi deschise și folosiți -le sporadic.Raportați-vă plata la chirie și utilități la timp.Măriți -vă limita de credit atunci când este posibil.Evitați să vă maximizați cardurile de credit.Echilibrează -ți utilizarea creditului.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cele 5 CS de credit

Creditorii marchează cererea de împrumut prin aceste 5 C -uri – Capacitate, capital, garanție, condiții și caracter. Aflați ce sunt pentru a vă îmbunătăți eligibilitatea atunci când vă prezentați creditorilor.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cea mai bună categorie de scor de credit

Deși intervalele variază în funcție de modelul de notare a creditului, în general, scorurile de credit de la 580 la 669 sunt considerate corecte; 670 până la 739 sunt considerate bune; 740 până la 799 sunt considerate foarte bune; și 800 și mai mult sunt considerate excelente.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Oricine atinge vreodată 850 de scor de credit

În timp ce obținerea unui scor de credit perfect de 850 este rar, nu este imposibil. Aproximativ 1.3% dintre consumatori au unul, conform ultimelor date ale lui Experian. Scorurile FICO pot varia oriunde între 300 și 850. Scorul mediu a fost de 714, începând cu 2021.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Poate cineva să aibă un scor de credit de 900

Un scor de credit de 900 poate fi cel mai mare pe unele modele de notare, dar acest număr nu este întotdeauna posibil. Doar 1% din populație poate obține un scor de credit de 850, deci există un anumit punct în care încercarea de a obține cel mai mare scor de credit posibil nu este deloc realist.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Are cineva un scor de credit de 900

În funcție de tipul modelului de notare, este posibil un scor de credit de 900. În timp ce cele mai frecvente modele FICO și Vantagescore merg doar până la 850, modelele de scor FICO Auto și FICO BankCard variază între 250 și 900.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Are cineva un scor de credit de 850

În timp ce obținerea unui scor de credit perfect de 850 este rar, nu este imposibil. Aproximativ 1.3% dintre consumatori au unul, conform ultimelor date ale lui Experian. Scorurile FICO pot varia oriunde între 300 și 850. Scorul mediu a fost de 714, începând cu 2021.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este regula a 72 de credit

Regula din 72 este un calcul care estimează numărul de ani necesari pentru a -ți dubla banii la o rată de rentabilitate specificată. Dacă, de exemplu, contul dvs. câștigă 4 la sută, împărțiți 72 cu 4 pentru a obține numărul de ani pe care va dura banii dvs. să se dubleze. În acest caz, 18 ani.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 5 C de credit

Creditorii marchează cererea de împrumut prin aceste 5 C -uri – Capacitate, capital, garanție, condiții și caracter. Aflați ce sunt pentru a vă îmbunătăți eligibilitatea atunci când vă prezentați creditorilor.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 8 C -uri de credit

Caracter. Caracterul se referă la probabilitatea ca un client de credit să încerce să ramburseze datoria.Capacitate. Capacitatea este judecata subiectivă a capacității unui client de a plăti.Capital.Colateral.Condiții.Plângere.Nepăsare.Comunicare.

[/wpremark]

0 Comments