Care sunt cele 3 tipuri principale de credit?

Rezumatul articolului – „Care sunt cele 3 tipuri de credit?-

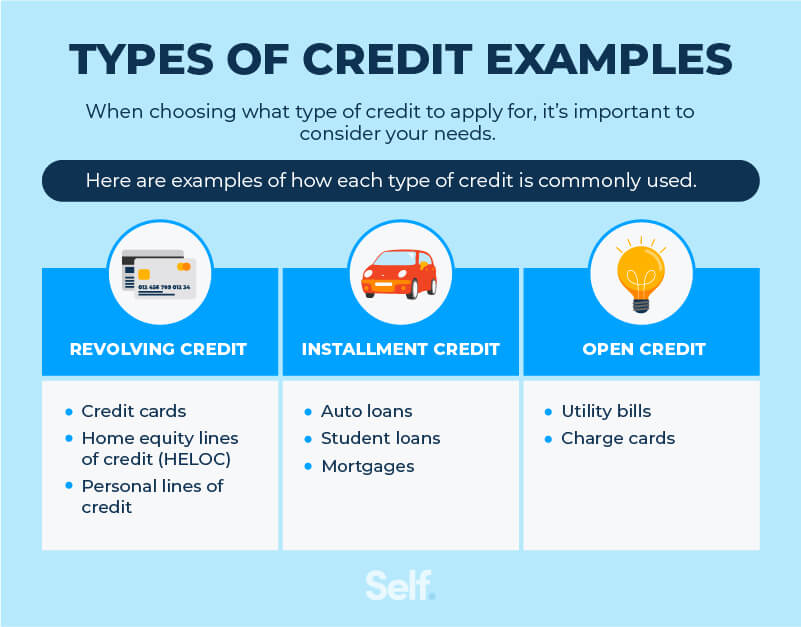

Articolul discută cele trei tipuri principale de credit – rotativ, rata și conturile deschise. Fiecare tip de credit diferă din punct de vedere al termenului, al plății și al sumei lunare datorate. Iată punctele cheie:

1. Care sunt cele 3 tipuri de credit și care sunt diferențele dintre ele?

Răspuns:

Cele 3 tipuri de credit sunt rotiți, rate și conturi deschise. Aceste tipuri de credit variază în funcție de lungimea termenului (fixă sau nedeterminată), plata (fixă sau variabilă) și suma lunară datorată (sold complet sau minim).

2. Care sunt cele mai frecvente 4 tipuri de credit?

Răspuns:

Patru forme comune de credit:

- Credit rotativ: această formă de credit vă permite să împrumutați bani până la o anumită sumă.

- Carduri de încărcare: Această formă de credit este adesea greșită a fi aceeași cu un card de credit rotativ.

- Credit de rate

- Non-instalare sau credit de serviciu

3. Care sunt cele 3 de credit?

Răspuns:

Elevii clasifică aceste caracteristici pe baza celor trei C -uri de credit (capacitate, caracter și garanție), evaluează riscul împrumutului acelui individ pe baza acestor caracteristici și apoi decid dacă aprobă sau nu cererea de împrumut.

4. Care este cea mai comună formă de credit?

Răspuns:

Creditul rotativ, cunoscut și sub numele de credit deschis, este cea mai comună formă de credit. Cu un credit rotativ, primiți o linie de credit cu o limită prestabilită la care vă împrumutați în mod repetat și rambursați. Pe măsură ce rambursați ceea ce datorați, puteți continua să împrumutați din linia de credit.

5. Care sunt cele 3 tipuri de conturi de încărcare?

Răspuns:

Adevărul este că există de fapt trei tipuri de conturi de credit: rotativ, rate și deschise.

6. Care sunt cele 5 C -uri de credit?

Răspuns:

Creditorii marchează cererea de împrumut prin aceste 5 C -Capcity, capital, garanție, condiții și caracter. Aflați ce sunt pentru a vă îmbunătăți eligibilitatea atunci când vă prezentați creditorilor.

7. Care sunt cele 4 C -uri de credit?

Răspuns:

Standardele pot diferi de la creditor la creditor, dar există patru componente de bază – cele patru C -uri – pe care creditorii le vor evalua pentru a determina dacă vor face un împrumut: capacitate, capital, garanție și credit.

8. De ce există 3 scoruri de credit?

Răspuns:

Motivul pentru care aveți trei rapoarte și scoruri este că există trei birouri de credit separate – fiecare raportând istoricul dvs. de credit în felul său.

9. Ce tip de credit ar trebui să am?

Răspuns:

În mod ideal, ar trebui să aveți toate cele trei tipuri diferite de credit. În ceea ce privește scorul FICO, având un amestec de credit rotativ, credit de rate și credit deschis ar putea ajuta, mai ales dacă încercați să vă construiți creditul.

10. Care este cea mai simplă formă de credit?

Răspuns:

Cea mai simplă formă de împrumut este un împrumut cu reducere pură. Un împrumut cu reducere pură se referă la o formă de împrumut în care împrumutatul este obligat să ramburseze împrumutul în sumă forfetară după o anumită perioadă de timp.

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 3 tipuri de credit și care sunt diferențele dintre ele

Cele 3 tipuri de credit sunt: rotativ, rate și conturi deschise. Aceste tipuri de credit variază în funcție de lungimea termenului (fixă sau nedeterminată), plata (fixă sau variabilă) și suma lunară datorată (sold complet sau minim).

În cache

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele mai frecvente 4 tipuri de credit

Patru forme comune de credit care reprezintă credit. Această formă de credit vă permite să împrumutați bani până la o anumită sumă.Carduri de încărcare. Această formă de credit este adesea greșită a fi aceeași cu un card de credit rotativ.Credit de rate.Non-instalare sau credit de serviciu.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 3 de credit

Elevii clasifică aceste caracteristici pe baza celor trei C -uri de credit (capacitate, caracter și garanție), evaluează riscul împrumutului acelui individ pe baza acestor caracteristici și apoi decid dacă aprobă sau nu cererea de împrumut.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cea mai comună formă de credit

Creditul rotativ, cunoscut și sub numele de credit deschis, este cea mai comună formă de credit. Cu un credit rotativ, primiți o linie de credit cu o limită prestabilită la care vă împrumutați în mod repetat și rambursați. Pe măsură ce rambursați ceea ce datorați, puteți continua să împrumutați din linia de credit.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 3 tipuri de conturi de încărcare

Adevărul este că există de fapt trei tipuri de conturi de credit: rotativ, rate și deschise.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 5 C -uri de credit

Creditorii marchează cererea de împrumut prin aceste 5 C -uri – Capacitate, capital, garanție, condiții și caracter. Aflați ce sunt pentru a vă îmbunătăți eligibilitatea atunci când vă prezentați creditorilor.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 4 C -uri de credit

Standardele pot diferi de la creditor la creditor, dar există patru componente de bază – cele patru C -uri – pe care creditorul le va evalua pentru a determina dacă vor face un împrumut: capacitate, capital, garanție și credit.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] De ce există 3 scoruri de credit

Motivul pentru care aveți trei rapoarte și scoruri este că există trei birouri de credit separate – fiecare raportând istoricul dvs. de credit în felul său. Ce este un birou de credit Există trei birouri majore de credit în Statele Unite: Equifax, Experian și Transunion.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Ce tip de credit ar trebui să am

În mod ideal, ar trebui să aveți toate cele trei tipuri diferite de credit. În ceea ce privește scorul FICO, având un amestec de credit rotativ, credit de rate și credit deschis ar putea ajuta, mai ales dacă încercați să vă construiți creditul.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cea mai simplă formă de credit

Răspuns și explicație: Cea mai simplă formă de împrumut este un împrumut cu reducere pură. Un împrumut cu reducere pură se referă la o formă de împrumut în care împrumutatul este obligat să ramburseze împrumutul în Lumpsum după o anumită perioadă de timp.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele două tipuri de credit de bază

Creditul rotativ și creditul de rată sunt două tipuri de credit care funcționează diferit.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 3 moduri de a obține taxă

Metode de încărcare prin frecare prin frecare.Încărcare prin conducere.Încărcare prin inducție.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 7c -uri de credit

Modelul de evaluare a creditului 7CS: caracterul, capacitatea, garanția, contribuția, controlul, starea și bunul simț are elemente care acoperă în mod cuprinzător toate domeniile care afectează evaluarea riscurilor și evaluarea creditului. Cercetarea/Studiul privind progresele non -performante nu este un fenomen nou.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cel mai mare scor de credit posibil

Scorurile FICO® de bază variază între 300 și 850, iar un scor de credit bun este cuprins între 670 și 739 în acest interval.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cele 5 CS de credit

Creditorii marchează cererea de împrumut prin aceste 5 C -uri – Capacitate, capital, garanție, condiții și caracter. Aflați ce sunt pentru a vă îmbunătăți eligibilitatea atunci când vă prezentați creditorilor.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 5 de credit

Acest proces de revizuire se bazează pe o revizuire a cinci factori cheie care prezic probabilitatea ca un împrumutat să nu fie implicit pe datoria sa. Numite cele cinci CS ale creditului, acestea includ capacitatea, capitalul, condițiile, caracterul și garanțiile.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care scor de credit este cel mai important

Scores FICO®

Scores FICO® sunt utilizate de 90% dintre creditorii de top, dar chiar și așa, nu există un singur scor de credit sau un sistem de notare care să fie cel mai important. Într -un mod foarte real, scorul care contează cel mai mult este cel folosit de creditorul dispus să vă ofere cei mai buni termeni de împrumut.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele mai mari 3 componente ale unui scor de credit

Ce alcătuiește istoricul de credit al scorului de credit: 35%sume datorate: 30%lungime de credit Istoric: 15%Credit nou: 10%Mix de credit: 10%

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Ce tip de scor de credit este cel mai important

Scores FICO® sunt utilizate de 90% dintre creditorii de top, dar chiar și așa, nu există un singur scor de credit sau un sistem de notare care să fie cel mai important. Într -un mod foarte real, scorul care contează cel mai mult este cel folosit de creditorul dispus să vă ofere cei mai buni termeni de împrumut.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cel mai bun credit pentru a trece

FICO Scorevery Poor: 300 – 579.Târg: 580 – 669.Bun: 670 până la 739.Foarte bine: 740 până la 799.Excelent: 800 până la 850.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cel mai mic credit bun

Pentru un scor cu o gamă cuprinsă între 300 și 850, un scor de credit de 700 sau mai mare este considerat în general bun. Un scor de 800 sau mai mult pe același interval este considerat excelent. Majoritatea consumatorilor au scoruri de credit care se încadrează între 600 și 750.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care este cea mai des utilizată formă de credit

Cea mai comună formă de credit bancar este un card de credit. O aprobare a cardului de credit vine cu o limită de credit specifică și o rată procentuală anuală (APR), pe baza istoricului creditului împrumutatului.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Ce este procesul de încărcare în 3 etape

Încărcare în 3 etape: încărcare în vrac, taxă de absorbție și taxă de întreținere.

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt tipurile de încărcare

Un tip de taxă este descrierea elementului liniare a unei taxe care va apărea pe o factură (taxa de închiriere a camerei, taxa de custodie, taxa de iluminat).

[/wpremark]

[wPremark preset_name = “chat_message_1_my” picon_show = “0” fundal_color = “#e0f3ff” padding_right = “30” padding_left = “30” 30 “border_radius =” 30 “] Care sunt cele 5 P de credit

De la nașterea activității bancare formale, băncile s -au bazat pe „Cinci P” – oameni, numerar fizic, spații, procese și hârtie.

[/wpremark]

0 Comments